Was ist eine Holding für GmbH-Gewinne? – Steuervorteile und Vermögensschutz mit der richtigen Holdingstruktur

Wer regelmäßig GmbH-Gewinne erzielt, profitiert von einer gut durchdachten Holdingstruktur. Eine Holding für GmbH-Gewinne bietet nicht nur gezielte Steueroptimierung, sondern schützt auch das Unternehmensvermögen und schafft langfristige Flexibilität für neue Investitionen. Unternehmer nutzen diese Struktur, um Steuervorteile effektiv zu sichern und Kapital nachhaltig aufzubauen.

Herausforderungen für GmbH-Gesellschafter bei der Gewinnverwendung

1.

Sehr hohe Steuerlast auf ausgeschüttete Gewinne (bis zu 47 %)

2.

Fehlende klare Haftungstrennung zwischen Kapital und operativem Risiko

3.

Limitierte Möglichkeiten, GmbH-Gewinne steuerlich zu optimieren für künftige Investitionen

Vorteile einer Holding für GmbH-Gewinne – Steuervorteile und Vermögensschutz

Eine gut aufgebaute Holdingstruktur bietet entscheidende Vorteile, um Ihre GmbH-Gewinne steuerlich zu optimieren:

Nur rund 1,5 % Steuerbelastung auf Gewinnausschüttungen dank Schachtelprivileg

Flexible Reinvestition des Kapitals z. B. in Immobilien oder neue Beteiligungen

Klare Trennung zwischen operativer Gesellschaft und Kapitalvermögen sichert Vermögensschutz durch Holding

GmbH-Gewinne ausschütten – So optimieren Sie GmbH-Gewinne steuerlich mit Holdingstruktur

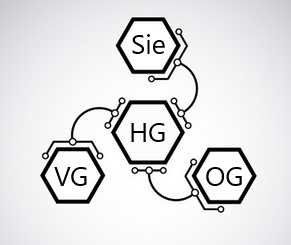

Eine Holding für GmbH-Gewinne ist kein kompliziertes Konstrukt, sondern ein klarer Weg, um Gewinne steuerlich zu optimieren, Vermögen zu schützen und Kapital langfristig aufzubauen. Die richtige Holdingstruktur sorgt für geringere Steuerbelastungen, flexible Reinvestitionen und eine strukturierte Unternehmensplanung:

Gründung der Holding-Struktur

Sie gründen eine eigene Muttergesellschaft, die später Ihre Beteiligungen bündelt und die Gewinne steuerlich optimiert empfängt.

Anteile übertragen

Sie übertragen die operativen GmbH-Anteile an diese Holding; ein zentraler Schritt für Vermögensschutz und Steueroptimierung

GmbH-Gewinne ausschütten

(95% steuerfrei) und steuern sparen

Ihre operative GmbH schüttet Gewinne an die Holding aus. Bei korrekter Gestaltung bleiben 95 % der Gewinne steuerfrei.

Kapital nutzen & wachsen

In der Holding steht das Kapital nun für Investitionen, Rücklagen, Immobilien oder Beteiligungen zur Verfügung– mit Steuervorteilen geringem Risiko.

Weiterer Vorteil der Holdingstruktur

Ein weiterer großer Vorteil der richtigen Holdingstruktur liegt darin, GmbH-Gewinne steuerlich intelligent zu steuern. Durch die gezielte Nutzung von operativen GmbHs und vermögensverwaltenden Gesellschaften innerhalb der Holding kann das steuerliche Gefälle optimal genutzt werden. Auf diese Weise wird der operative Gewinn reduziert und der langfristige Vermögensaufbau in der Holdingstruktur gestärkt – bei gleichzeitiger Minimierung der Haftungsrisiken. Diese strategische Trennung macht die Holding für viele Unternehmer zur unverzichtbaren Lösung bei der steuerlichen Optimierung von GmbH-Gewinnen.

Praxisbeispiel – Steuervorteile einer Holding für GmbH-Gewinne nutzen

Ein Unternehmer erzielt mithilfe einer Holding für GmbH-Gewinne jährlich 500.000 € Gewinn:

Ohne eine Holding-Konstruktion

Fast 47% Steuern (235.000 €)

→ es verbleiben 265.000 €

Mit einer Holding

Nur 1,5 % Steuern (7.500 €)

→ es verbleiben 492.500 €

Dadurch wird deutlich, wie eine richtige Holdingstruktur Ihre GmbH-Gewinne steuerlich optimiert und Vermögen sichert.

Für wen lohnt sich eine Holding für GmbH-Gewinne?

Diese Holdingstruktur eignet sich besonders für Unternehmer, die ihre Gewinne im Unternehmen belassen, strategisch reinvestieren und langfristig Vermögen aufbauen möchten. Sie profitieren insbesondere von:

Reduzierter Steuerlast auf Gewinnausschüttungen

Mehr Flexibilität für Wachstum und private Vorsorge

Schutz vor Haftungsrisiken dank klarer Trennung der Bereiche

Nachhaltigem Kapitalaufbau durch kluge Holdinggestaltung

Das Modell ermöglicht es, Gewinne intelligent zu steuern und das steuerliche Gefälle zwischen operativem Geschäft und Vermögensverwaltung optimal zu nutzen.

Insbesondere Unternehmer aus wachstumsstarken Branchen, Investoren mit mehreren Beteiligungen und Familienunternehmen profitieren von dieser spezialisierten Form der Holdingstruktur mit Steuervorteilen.

Auch für Start-ups mit Expansionsplänen, die Gewinne gezielt reinvestieren wollen, ist eine Holding für GmbH-Gewinne ideal.

„Es geht nicht darum, Gewinne nur zu sichern, sondern sie strategisch aufzubauen und langfristig zu schützen.“

– Marc Schlesinger, Rechtsanwalt –

Denn ein weiterer entscheidender Vorteil der richtigen Holdingstruktur liegt darin, GmbH-Gewinne steuerlich intelligent steuern zu können. Durch die gezielte Nutzung von operativen GmbHs und vermögensverwaltenden Gesellschaften innerhalb der Holding kann das steuerliche Gefälle optimal genutzt werden. Auf diese Weise wird der operative Gewinn reduziert und der langfristige Vermögensaufbau in der Holdingstruktur gestärkt – bei gleichzeitiger Minimierung der Haftungsrisiken und Verbesserung des Vermögensschutzes durch Holding. Diese strategische Trennung macht die Holding für viele Unternehmer zur unverzichtbaren Lösung bei der steuerlichen Optimierung von GmbH-Gewinnen.

Praxisfragen zur Holding für GmbH-Gewinne – Antworten für Unternehmer

Viele Unternehmer stellen Fragen wie:

- Wie lassen sich GmbH-Gewinne steuerlich optimieren?

- Welche konkreten Steuervorteile bringt eine Holding?

- Wie funktioniert der Vermögensschutz durch Holding?

Mit der richtigen Holdingstruktur sichern Sie nicht nur steuerliche Vorteile, sondern schaffen auch Flexibilität für Investitionen und reduzieren Haftungsrisiken klar. Die Holding für GmbH-Gewinne ist ideal für Unternehmer, die Gewinne langfristig halten oder gezielt reinvestieren wollen.

Sichern Sie sich Ihren steuerlichen Vorsprung und erfahren Sie, wie Sie mit einer individuellen Holding für GmbH-Gewinne Ihre Unternehmensgewinne steuerlich optimieren, langfristig Kapital aufbauen und gleichzeitig das Vermögen schützen.

RECHTSANWALT SCHLESINGER